Editor's Note: Une version de cet article a précédemment été publiée le 26 novembre 2019.

À moins d'être une personne de taille moyenne aux proportions parfaitement équilibrées, les vêtements que vous achetez ne vous iront pas forcément à la perfection. Un tailleur compétent peut faire en sorte qu’une garde-robe semble presque faite sur mesure en relevant un ourlet, en ajustant un poignet ou en faisant quelques retouches ici et là.

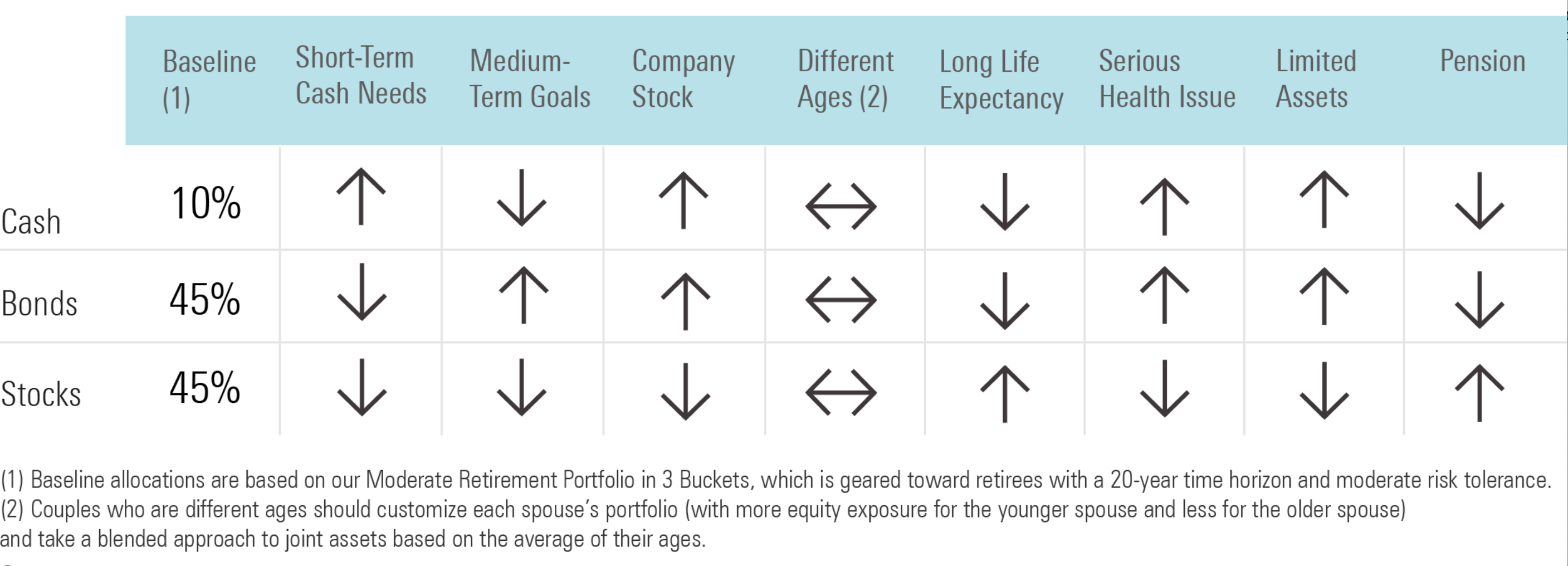

Il en va de même pour votre portefeuille. Une répartition d’actifs standard (telle qu’un portefeuille modèle) peut convenir à l’investisseur “moyen”, mais une taille unique ne convient pas toujours à tous.

Voici quelques-unes des situations dans lesquelles vous pourriez envisager d’ajuster votre portefeuille pour qu’il soit mieux adapté.

Vous avez besoin de plus d’argent pour vos dépenses à court terme

Il est essentiel d’examiner vos dépenses réelles, en particulier lorsque vous commencez à prendre votre retraite.

Ma collègue Christine Morningstar a fait un excellent travail pour expliquer l’approche "Bucket approach" de la répartition d’actifs, qui divise les actifs en différents compartiments en fonction du moment où vous prévoyez de les utiliser. C’est un excellent moyen d’adapter votre répartition d’actifs pour qu’elle corresponde mieux à vos besoins spécifiques.

L’idée générale est de conserver une à deux années de dépenses dans des titres très liquides pour répondre aux besoins de trésorerie à court terme (plus cinq années supplémentaires ou plus de frais de subsistance dans des titres à revenu fixe de haute qualité pour fournir un revenu et une stabilité). De cette façon, vous n’aurez pas à vous démener pour vendre des titres afin de faire face à vos dépenses courantes. En fait, cette approche permet de construire une répartition d’actifs sur mesure en partant de la base.

Christine Benz interroge Bill Bernstein sur la manière de trouver la bonne répartition d'actifs pour la retraite.Vous épargnez en vue d’un objectif à court ou moyen terme

De même, veillez à ce que votre répartition d’actifs tienne compte des objectifs à court et à long terme.

Si des événements se profilent à l’horizon, comme l’achat d’une maison, les frais d’inscription à l’université, un mariage ou de grandes vacances, veillez à ce que votre portefeuille comporte suffisamment d’actifs à risque modéré (tels que des fonds obligataires à court ou moyen terme de grande qualité) pour financer ces objectifs.

En règle générale, vous devez faire correspondre la durée de vos actifs à celle de vos passifs afin d'éviter de prendre trop (ou pas assez) de risques. (La durée est basée sur la moyenne pondérée de l'échéance des flux de trésorerie d’un actif et peut également être utilisée comme indicateur de la sensibilité aux taux d’intérêt).

Dix règles financières empiriques que vous n'êtes pas obligé de suivre.Vous détenez une grande partie de votre patrimoine en actions d’entreprises

Tout d’abord, il faut savoir que ce n’est peut-être pas une bonne idée.

J’ai parlé à des investisseurs qui ont subi des pertes à sept chiffres lorsque l’action de leur employeur s’est retournée, et l’impact émotionnel et financier peut être dévastateur. Il est beaucoup plus probable qu’une seule action subisse des pertes importantes qu’un fonds communs de placement diversifié. Cela vaut la peine de prendre le temps de calculer exactement combien vous pourriez perdre - en dollars - si les actions de votre entreprise subissaient une perte importante. Même une action comme Microsoft MSFT, qui a connu une excellente performance à long terme, a chuté de près de 63 % en 2000 et de 46 % en 2008.

Pour éviter de telles pertes, il est judicieux de élaguer les actions détenues afin qu’elles représentent moins de 10 % de votre portefeuille. Si vous avez reçu d’importantes attributions d’actions dans le cadre de votre rémunération totale, il peut être difficile de le faire sans réaliser d’importantes plus-values. Si vous êtes dans cette situation, vous pouvez prendre plusieurs mesures pour atténuer les risques.

Tout d’abord, examinez le reste de votre portefeuille pour vous assurer que vous ne doublez pas le risque spécifique à l’entreprise. Si vous possédez des actions Microsoft, Apple AAPL, ou Amazon.com AMZN, par exemple, vous seriez encore plus exposé à ces titres si vous investissiez dans un fonds indiciel S&P 500 car ces trois titres sont les trois plus importants de l’indice. Envisagez plutôt d’investir dans un autre type de fonds (tel qu’un large-cap value fund) pour éviter une surexposition.

Les fonds sectoriels sont un autre outil que vous pouvez utiliser pour réduire le risque d’une détention d’actions concentrée. Si vous détenez des actions de sociétés du secteur technologique, envisagez d’ajouter une exposition à des fonds sectoriels axés sur l’immobilier ou l'énergie, qui ont historiquement eu des corrélations relativement faibles avec le secteur technologique et peuvent contribuer à diversifier le risque spécifique à l’action.

Enfin, une position concentrée sur les actions d’une entreprise est en fait une dose surpuissante d’exposition aux actions. Il est donc logique de réduire la pondération en actions de votre portefeuille total par rapport à ce que vous auriez pu viser en fonction de votre âge et de votre tolérance au risque.

Vous et votre conjoint n’avez pas le même âge

Si votre conjoint a plus de cinq ans de plus ou de moins que vous, vos portefeuilles devraient probablement être un peu différents.

Le conjoint le plus jeune peut se permettre d’avoir une pondération en actions plus élevée et un profil de risque plus agressif, tandis que le plus âgé voudra réduire le risque. Si vous détenez des actifs conjointement, envisagez d’utiliser une approche mixte basée sur la moyenne de vos deux âges.

Vous vous attendez à vivre anormalement longtemps en fonction de votre état de santé et de vos antécédents familiaux

Si vous avez la chance d‘avoir des parents qui ont vécu jusqu’à 90 ans ou plus, il est logique de prévoir une espérance de vie plus longue que la normale.

Vous pouvez probablement vous permettre de prendre plus de risques en vous exposant davantage aux actions et aux actifs à haut risque. D’un point de vue actuariel, chaque année que vous vivez signifie que votre espérance de vie s’allonge. Certains experts (comme Michael Kitces et Wade Pfau) plaident même en faveur d’un “chemin de glissement inversé”, qui augmente l’exposition aux actions au fur et à mesure que l’on vieillit, et non l’inverse.

Cette approche vise principalement à minimiser le risque lié à la séquence des rendements (essentiellement le risque d’une forte baisse du marché au début de la retraite), mais elle contribuerait également à compenser le risque de longévité. Même si vous ne vous sentez pas à l’aise à l’idée d’augmenter la part d’actions de votre portefeuille au fur et à mesure que vous vieillissez, il est judicieux d’accroître votre part d’actions de base s’il y a une chance que votre âge d’or dure plus longtemps que la moyenne.

Amy Arnott se penche sur la répartition d'actifs quand on en a assez.Vous avez un grave problème de santé qui réduit votre espérance de vie.

En revanche, si vous êtes atteint d’une maladie en phase terminale, veillez à ce que votre portefeuille soit suffisamment prudent pour vous permettre de faire face à des dépenses de santé plus élevées que prévu et de vous procurer tout ce dont vous pourriez avoir besoin pour rendre les mois et les années qui vous restent à vivre un peu plus agréables.

Vous voudrez peut-être laisser un héritage à vos enfants et petits-enfants, mais gardez à l’esprit que le don de votre temps - et non d’argent - sera probablement le plus significatif. Ne vous sentez donc pas coupable de dépenser vos actifs si vous vous trouvez dans une situation qui l’exige.

Vous craignez de ne pas disposer de suffisamment d’actifs tout au long de votre vie

Si vous n‘avez pas été en mesure d’épargner et d’investir au début de votre carrière, le solde de votre portefeuille peut être relativement faible.

L’examen approfondi de vos dépenses est la mesure la plus importante que vous puissiez prendre dans cette situation. Mais s’il peut être tentant d’augmenter votre exposition aux actions pour essayer de rattraper le terrain perdu, il est plus prudent d’adopter l’approche inverse, car un petit portefeuille a moins de marge de manœuvre pour absorber les pertes du marché.

Gardez toutefois à l’esprit qu’il n’est presque jamais judicieux de conserver 100 % de vos actifs en liquidités et en titres à revenu fixe, même si votre situation financière est exceptionnellement mauvaise. Grâce aux corrélations plus faibles entre les actions et les titres à revenu fixe, l’ajout d’une part de 25 % d’actions peut en fait réduire la volatilité d’un portefeuille axé sur les titres à revenu fixe.

Vous pouvez également envisager une rente immédiate ou différée, qui peut vous procurer un flux de revenu garanti et vous protéger contre le risque de survivre à vos actifs.

Vous avez la chance d’avoir une pension ou d’autres sources de revenus stables

Bien que les régimes traditionnels à prestations définies perdent régulièrement du terrain au profit des régimes à cotisations définies tels que les régimes 401(k), plus de la moitié des retraités disposent encore d’au moins un revenu de pension.

Si vous avez la chance d’en faire partie, prenez le montant du revenu mensuel ou annuel que vous percevez et réfléchissez à l’exposition aux titres à revenu fixe dont vous auriez besoin pour le remplacer. La pension étant littéralement un revenu fixe, elle fonctionne comme une position obligataire dans un portefeuille, de sorte que vous pouvez vous permettre d’augmenter la pondération en actions de vos autres actifs. La sécurité sociale fonctionne de la même manière : Vos prestations mensuelles n’augmenteront pas au-delà d’une légère hausse du coût de la vie, mais il s’agit effectivement d’un revenu de type obligataire.

Ce ne sont là que quelques-uns des cas les plus courants où une répartition d‘actifs unique ne convient pas à tous. Si l’utilisation d’un portefeuille modèle ou d’une répartition d’actifs en fonction de l’âge peut constituer un bon point de départ, veillez à adapter votre portefeuille à votre situation spécifique afin d’obtenir une meilleure adéquation.

Une version de cet article a déjà été publiée le 10 octobre 2022.

L'auteur ou les auteurs possèdent des actions dans les titres mentionnés dans cet article. En savoir plus sur les politiques éditoriales de Morningstar.