L‘hydrogène est appelé à jouer un rôle clé dans la transition énergétique, en tant que source d‘énergie propre qui aide l‘industrie à se décarboniser. Malgré le battage médiatique, les investisseurs dans l’hydrogène ont subi des revers ces dernières années, et le secteur a continué d’être à la traîne du marché en général cette année. On ne sait pas encore comment la nouvelle administration américaine du président élu Donald Trump traitera la loi sur la réduction de l‘inflation de 2022, qui comprend des mesures incitatives pour l’hydrogène propre. Mais les investissements dans l’hydrogène méritent d’être gardés à l’œil, car ils constituent un élément important de la transition vers le carbone

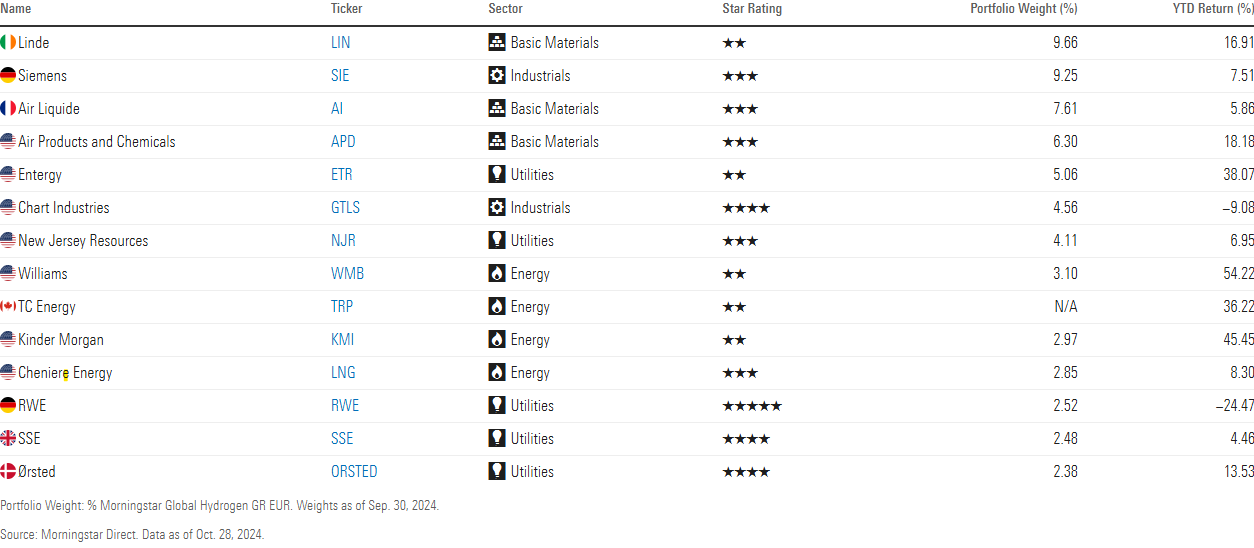

Après trois années négatives, le secteur de l’hydrogène s’est enfin redressé en 2024. L’indice M Morningstar Global Hydrogen Index a gagné environ 4,86 % en dollars américains depuis le début de l‘année, affichant toujours une performance inférieure à celle du marché plus large. L’indice suit diverses sociétés qui sont positionnées pour bénéficier de la production, du stockage et du transport de l’hydrogène ainsi que de la technologie des piles à combustible, y compris des sociétés industrielles, des services publics, des matériaux de base et des sociétés d’énergie.

Le plus grand contributeur individuel a été la compagnie d'électricité américaine Entergy ETR. L‘action a gagné 45,28 % depuis le début de l’année, contribuant à hauteur de 2,21 points de pourcentage à la hausse de l’indice de l’hydrogène, l’entreprise bénéficiant de la hausse de la demande d’électricité ainsi que des investissements dans les énergies propres et les réseaux. Entre autres, elle investit dans le projet d’hydrogène vert de 300 mégawatts prévu par Morningstar Energy.

À l’autre extrémité du spectre se trouve Plug Power PLUG, un fabricant de systèmes de piles à combustible à hydrogène. L’action est en baisse de 56,22 % depuis le début de l’année et a perdu 2,31 points de pourcentage par rapport à la performance de l’indice de l’hydrogène, car l’entreprise continue de brûler des liquidités.

Pourquoi l’hydrogène est important

La manière dont le président élu Trump gérera l’IRA est incertaine, mais les analystes de Morningstar considèrent les entreprises de gaz industriels comme les principaux bénéficiaires du boom de l’hydrogène. “Au milieu de la transition énergétique vers une économie à faible émission de carbone, l’hydrogène est apparu comme une voie essentielle pour réduire les émissions de carbone“, a écrit Krzysztof Smalec, analyste actions chez Morningstar, dans ”The 2024 Industrial Gas Industry Landscape" en septembre.

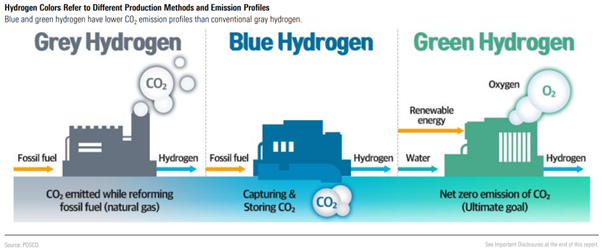

“Nous nous attendons à ce que les entreprises de gaz industriel participent à l’ensemble du spectre de la production d’hydrogène (y compris l’hydrogène gris, bleu et vert) et de la distribution (y compris les camions, les pipelines et le transport maritime). Nous pensons que la transition de l’hydrogène gris à l’hydrogène bleu et vert sera progressive et que les entreprises de gaz industriel peuvent tirer parti de leurs activités bien établies dans le domaine de l’hydrogène conventionnel pour capitaliser sur les nouvelles opportunités créées par la transition énergétique”.

L‘hydrogène gris est produit à partir du gaz naturel par un procédé appelé reformage à la vapeur. Dans la production d’hydrogène bleu, le carbone généré par le processus est capturé et stocké sous terre. Enfin, l’hydrogène vert, également appelé “hydrogène propre”, est créé à partir de surplus d’énergie renouvelable.

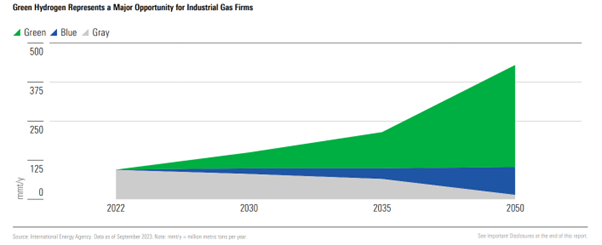

Le scénario “net zero by 2050″ de l‘Agence internationale de l’énergie suppose que la demande mondiale d’hydrogène devrait augmenter pour atteindre environ 430 millions de tonnes par an d’ici 2050, soit 4,5 fois plus qu’en 2022. Bien que la transition vers une économie de l’hydrogène ne se fasse pas sans heurts, Smalec s’attend à des opportunités de croissance dans les domaines de l’hydrogène bleu et de l’hydrogène vert.

Pourquoi la demande d’hydrogène est-elle lente ?

Le marché en est encore à ses débuts. Dans son étude Global Hydrogen Review 2024 d’octobre 2024, l’AIE indique que les responsables politiques tardent à créer des mesures pour stimuler la demande dans des secteurs clés tels que l’industrie lourde, les raffineries et les transports longue distance.

La montée en puissance a été lente. En 2023, la demande mondiale d’hydrogène a atteint un peu plus de 97 millions de tonnes, selon l’AIE, et devrait atteindre près de 100 millions de tonnes en 2024. Cette légère augmentation est davantage la conséquence des tendances économiques générales que d’une mise en œuvre réussie des politiques.

Selon le rapport de l‘AIE, “la demande d’hydrogène reste concentrée dans les applications du raffinage et de l’industrie, où il est utilisé depuis des décennies. Son adoption dans de nouvelles applications où l’hydrogène devrait jouer un rôle clé dans la transition vers une énergie propre - l’industrie lourde, le transport longue distance et le stockage de l’énergie - représente moins de 1 % de la demande mondiale, malgré une croissance de 40 % par rapport à 2022.”

La production d’hydrogène a atteint 97 millions de tonnes en 2023, dont moins de 1 % à faibles émissions. Sur la base des projets annoncés, la production d’hydrogène à faibles émissions pourrait atteindre 49 millions de tonnes par an d’ici 2030 (contre 38 millions de tonnes par an dans le Bilan mondial de l’hydrogène 2023).

Dans l’Union européenne, l’hydrogène est appelé à jouer un rôle clé dans la transition énergétique. Dans le cadre de sa stratégie REPower EU, l’UE s’est fixé l’objectif de produire 10 millions de tonnes d’hydrogène et d’en importer 10 millions de tonnes d’ici 2030. D’ici 2050, l’hydrogène renouvelable devrait couvrir environ 10 % des besoins énergétiques des États membres de l’UE et décarboniser de manière significative les processus industriels à forte intensité énergétique et le secteur des transports, selon des responsables à Bruxelles.

Quelles sont les meilleures actions dans le domaine de l’hydrogène ?

Où se situent les opportunités d’investissement pour les investisseurs à long terme ? Les entreprises de gaz industriels, en particulier, sont prêtes à profiter des nouvelles opportunités offertes par l’hydrogène. Les entreprises mondiales de gaz industriels couvertes par Smalec-Air Liquide AIL, Air Products & ; Chemicals APD, et Linde LIN ont toutes des cotes de bastille économique Morningstar élevées, c’est-à-dire la capacité, selon nos analystes, de tenir les concurrents à distance sur le long terme. Les trois entreprises représentent environ la moitié du marché mondial des gaz industriels.

“Les perspectives pour l’hydrogène bleu restent solides”, affirme M. Smalec. “En ce qui concerne l’hydrogène vert, une partie de l’enthousiasme initial a ralenti en raison des coûts du capital plus élevés et de l’incertitude réglementaire. Il y a eu quelques retards et annulations de projets d’hydrogène vert, car les entreprises adoptent une approche plus réaliste et sélective, mais les entreprises de gaz industriel ont tendance à poursuivre des projets de meilleure qualité, et nous nous attendons donc toujours à ce qu’elles capitalisent sur les opportunités de l’hydrogène vert à long terme”, a écrit M. Smalec dans un courriel.

Une mise en garde s’impose : les trois actions se négocient actuellement en territoire surévalué, tout comme celles d’autres acteurs majeurs du marché. Voici un aperçu des composants de l’indice Morningstar Global Hydrogen.

Nos analystes privilégient Chart Industries GTLS. La société américaine s‘est concentrée sur l’élargissement de son portefeuille de produits spécialisés pour inclure des domaines à forte croissance tels que l’hydrogène et le gaz naturel liquéfié, selon Brian Bernard, analyste chez Morningstar. “L’entreprise a réalisé plusieurs investissements et joint-ventures intéressants avec des partenaires clés qui lui ont permis d’augmenter la quantité de contenu interne qu’elle utilise pour des projets plus importants, ce qui a permis de réduire les coûts et de mieux contrôler les délais de livraison”, explique M. Bernard. L’action a plongé au début du mois d’août et se négocie actuellement dans une zone 4 étoiles sous-évaluée.

Les investisseurs peuvent également trouver des opportunités dans les services publics européens, bien que les valeurs renouvelables aient chuté en Europe mercredi matin. Mais SSE SSE devrait bénéficier de rendements plus élevés au cours de la prochaine période de réglementation des réseaux de transmission britanniques, qui commence en avril 2026. L’action se négocie actuellement dans la zone 4 étoiles.

Des vents contraires pour les actions du secteur de l’hydrogène

Il est trop tôt pour évaluer l‘impact de l’administration Trump sur le secteur. Toutefois, de l’autre côté de l’étang, l’UE est prête à faire avancer son programme sur les énergies renouvelables, bien que les ambitions de Bruxelles en matière d’hydrogène ne soient peut-être pas assez rapides pour plafonner les coûts énergétiques du secteur manufacturier. “Dans l’ensemble, nous ne prévoyons pas d’augmentation significative des projets d’hydrogène vert en Europe, principalement en raison de la désindustrialisation qui a suivi la crise énergétique”, explique Tancrede Tulop, analyste actions chez Morningstar.

Les entreprises du secteur des piles à combustible, telles que Plug Power, sont confrontées à d’autres vents contraires à long terme. Comme l’explique Brett Castelli, analyste actions chez Morningstar : “Nous considérons que les deux plus grands risques à long terme sont la concurrence de la technologie des batteries électriques et la concurrence des entreprises en place dans le secteur. Nous estimons que la technologie des batteries représente le plus grand risque pour le marché des camions, qui devrait être l’une des principales sources de demande d’hydrogène à long terme. En outre, la concurrence de concurrents bien capitalisés - en particulier les équipementiers de camions et les entreprises de gaz industriels - constitue une menace crédible pour Plug.

La réaction de l’action Tesla TSLA à la victoire de Trump pourrait être un cas d’espèce. L’action a bondi de plus de 30 % lors de la première séance du marché mercredi, sur fond d’espoirs concernant le rôle d’Elon Musk dans la future administration.

Il existe actuellement un fonds négocié en bourse sur le thème de l’hydrogène aux États-Unis ; Global X Hydrogen HYDR, cependant, a baissé de 33% cette année, reflétant la mauvaise performance de son deuxième plus grand composant, Plug Power.

© Morningstar, 2024 - L’information contenue dans ce document est à vocation pédagogique et fournie à titre d’information UNIQUEMENT. Il n’a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l’opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L’information de ce document ne devrait pas être l’unique source conduisant à prendre une décision d’investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d’investissement.

L'auteur ou les auteurs ne possèdent pas de parts dans les titres mentionnés dans cet article. En savoir plus sur les politiques éditoriales de Morningstar.